通过汇改以来人民币升值与A股市场走势的对比研究发现,人民币升值对于股市具有明显牵引力,形成阶段性短期利好,当升值超过“临界点”,并足以影响国民经济发展时,就将会对市场形成巨大的利空

□ 本报记者 张晓峰 赵子强

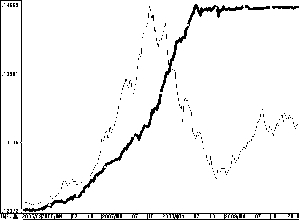

人民币升值曲线与上证指数走势叠加图

6124.04点

1664.93点

上证指数曲线

人民币升值曲线

6.8:1

7.0:1

3000点市场中枢

提出问题

人民币升值对A股将会产生怎样的影响?

2005年7月人民币汇率制度改革至2008年年中,人民币兑美元的名义汇率升值20%。但是,2008年年底以来,人民币汇率开始走平,维持在6.8的水平,被认为是“重新盯住”美元。随着中国出口强劲恢复,加上扩大的利差导致投机性资本的流入,人民币面临越来越大的升值压力。

从去年后半年开始,无论是发达国家,还是发展中国家,甚至国内,呼吁人民币升值的声音开始不断升温。特别是中国人民银行在《中国货币政策执行报告(2009年第三季度)》指出,央行将“按照主动性、可控性和渐进性原则,结合国际资本流动和主要货币走势变化,完善人民币汇率形成机制”。央行货币政策中罕见的措辞改变进一步引起了市场对人民币将加速升值的揣测。

业内专家普遍认为,未来人民币兑美元汇率的升值仍将以“温和”和“渐进”作为主基调。如此看来,尽管节奏“温和”,但人民币的中长期升值的步伐已经迈开。那么,人民币升值对中国股市又将会产生怎样的影响呢?

分析问题

人民币升值与A股市场走势的对比研究

●2005年7月21日—2006年5月15日

●人民币兑美元汇率首次破8

●A股上涨与人民币升值速率呈30°夹角

2006年5月15日,上海外汇交易中心人民币即期行情一度创下1美元兑7.9972元人民币的高位,这是2005年7月下旬中国开始放松人民币与美元挂钩以来,首次突破8元大关。

但值得注意的是,此后人民币兑美元汇率,先后有5次在8元大关反复,真正最终破8是在6月26日以后。截止到26日,自“汇改”(2005年7月21日)以来人民币升值幅度为3.29%。

从市场表现看,上证指数从2005年7月21日的1022.04点,一路上行到2006年6月26日的1633.45点,同期涨幅为59.98%。需要关注的是,本轮行情的源头实际启动于2005年6月6日的998.23点。初步体现出,A股行情对人民币升值具有一定的先行特征。

当然,推动这一轮行情的根本动力,主要来自具有划时代意义的股权分置改革。大盘在探明998.23点低点后的二次探底,充分体现出投资理念从蓝筹到接轨,从迷茫到惊喜的复杂过程,充分显示出股改对推动牛市行情的核心作用。

由此,在超级大牛市的起点,“股改”和“汇改”几乎同时进行,很难简单的以“巧合”来概括。需要正视的是,在强大的“股改”浪潮下,投资者多少忽略了“汇改”的光芒。

●2006年5月15日——2008年4月10日

●人民币兑美元首破7元大关

●A股上涨与人民币升值速率呈60°夹角

2008年4月10日,中国人民银行授权中国外汇交易中心公布,银行间外汇市场美元交易货币对人民币汇率的中间价为:1美元对人民币6.9920元,1欧元对人民币11.0715元,100日元对人民币为6.8951元,1港元对人民币0.89788元, 1英镑对人民币13.8116元。在回调了两个交易日之后,人民币迅速冲破“7.0”大关!至此,2008年短短4个多月的时间里,人民币兑美元已升值超过4%,人民币兑美元自汇改以来累计升幅达13.79%。

与人民币升值相对应的A股表现,从2006年6月26日的1633.45点,到人民币升值破7时的2008年4月10日,上证指数收于3413.89点,整体涨幅为112.61%,而振幅达到285.40%。

两者综合来看,无论是人民币升值,还是上证指数上涨,其向上的运行速率明显加快,并且呈现明显的正相关关系。其中,上证指数的上行速率,依然快于人民币升值的速率。

需要注意的是,在人民币兑美元破7的期间,上证指数经历了激情四溢的6124点冲刺后的见顶快速回落,而人民币升值始终保持了十分坚挺的态势,一路单边上行,并呈现加速态势,直到上证指数跌破3000点,人民币升值的步伐才出现放缓,并维持在6.8的水平。

由此,A股行情对人民币升值具有一定的先行特征,在此得到了强化和验证。

●2008年4月10日至今

●人民币兑美元维持6.8水平

●A股波动与人民币升值速率呈10°夹角

2008年4月10日,人民币兑美元首次突破7元大关后,先后有8次反复,至5月12日成功破7。然后,一致维持在6.8的汇率水平。

从市场运行看,上证指数从4月10日的3471.74点,截至到昨日的3013.41点,下跌11.73%,而振幅却达到62.13%。无论是同人民币汇率破8、破7时的涨幅,还是同期巨大的振幅相比,这一阶段的A股大盘运行也处于相对平稳的箱型整理状态。

值得一提的是,在人民币兑美元维持6.8起始点和现在大盘的点位出现了惊人的一致:对应的上证指数是3000点一线。此间,在汇率相对均衡的情况下,上证指数在全球金融危机的巨大冲击下,经历了从六千到千六的艰难洗礼。

在此特殊背景下,在A股行情对人民币升值的先行意义得到了进一步彰显的同时,人民币平行运行的6.8汇率水平,始终牵引着跌宕起伏的A股3000点的中枢。

观察人民币升值曲线与上证指数运行对比图发现,上证指数见顶6124点时,人民币对应的7.0汇率,刚好是汇改以来,到目前6.8水平整体升值区间的一半位置,而7.0的人民币汇率值,与目前A股所处的大盘点位非常接近。这表明从1600点的反弹,属于对2008年超过70%的超跌行情的修复,并且进一步暗示本轮修复的空间已经基本达到,并在孕育着一场全新的价值复苏行情。因此,融资融券、股指期货的即将推出,确实值得投资各方重视和期待。

●国内外专家认为

5:1是人民币兑美元“临界点”

从2005年开始,中国就已经开始改变外汇政策,人民币开始升值,从目前来看,人民币升值已经很难止住步伐,更加难以恢复到过去的汇率。如果按目前的升值速度,中国经济是否已经形成潜在的危险?

“欧元之父”蒙代尔:千万不要接受外界对人民币升值的压力,人民币大幅升值带来的将是中国经济增长量大幅降低,尤其是农村经济的大量衰退。

现在中国的汇率已经达到兑美元6.8的幅度,按目前的汇率还不会对中国造成太大的压力,但如果一直迫于世界压力继续提升,达到兑美元5∶1或6∶1的话,就会对经济造成比较大的伤害了。

广东商学院金融学院教授黄正新认为,以中国现在连年贸易顺差,通胀压力比较大的情况,适当地升值,甚至升到6∶1,问题应该不会太大。关键是要走小步,6∶1后就要再衡量了。

回答问题

人民币升值对A股具有明显牵引力

总体来看,通过汇改以来人民币升值与A股市场走势的全方位对比研究发现,人民币升值对于股市具有明显牵引力,形成了阶段性的短期利好,但人民币持续升值,将对外贸出口到来沉重打击,加上房市的泡沫化发展,失业率的增加,势必导致国民消费水平的萎缩,生产型企业的不景气,最终传导到资本市场,对A股市场带来负面冲击。特别值得关注的是,当升值超过“临界点”,并足以影响国民经济发展的时候,就将会对市场形成巨大的利空。

|