2011年金融市场运行分析与2012年展望

|

|

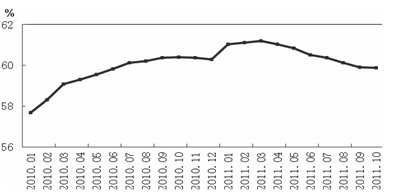

贷款投放体现“有保有压”,信贷结构有所改善。一是企业中长期贷款少增较多,流动资金贷款(包括短期贷款和票据融资)保持多增。前三季度本外币企业及其他部门中长期贷款增加1.77 万亿元,同比少增1.87 万亿元;短期贷款及票据融资增加2.09万亿元,同比多增1.78 万亿元。流动资金贷款增长主要体现为短期贷款,票据融资月度新增规模较小,甚至有的月份仍在减少。二是住户消费性贷款出现少增,前三季度增加1.14 万亿元,同比少增3585 亿元。企业中长期贷款与住户消费性贷款少增与政府加强房地产市场调控和清理地方政府融资平台有关。随着贷款中长期化的趋势减弱,贷款期限结构有所改善。三是中小企业贷款增长较多。前三季度人民币中小企业贷款(含票据贴现)增加2.26 万亿元,占全部企业新增贷款的68.4%。四是房地产贷款增速继续回落,保障性住房开发贷款增量占比大幅提升。前三季度人民币房地产贷款累计增加9923 亿元,同比少增7439 亿元;保障性住房开发贷款累计增加1150 亿元,占同期房地产开发贷款增量的52.3%。

图3: 中长期人民币贷款占全部人民币贷款比重

数据来源:中国人民银行网站

4、存款增长明显放缓,存在虚增现象

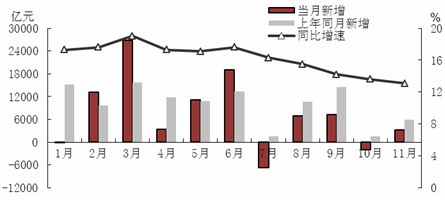

11月末,本外币存款余额同比增长13%,比上年末降低6.8个百分点。存款增长乏力主要体现在人民币存款上,外币存款增长平稳。11月末,人民币存款余额同比增长13.1%,比上年末低7.1个百分点;外币存款余额同比增长12.9%,比上年末高3.4个百分点。企业存款显著少增,前三季度非金融企业存款增加1.30万亿元,同比少增2.32万亿元;人民币住户存款增加3.63万亿元,同比少增0.32万亿元;财政性存款增加1.16万亿元,与上年同期基本持平。

存款增长放缓一方面是由于银行理财产品的大规模增长、民间借贷的空前活跃对居民和非金融企业存款形成分流,“存款脱媒”不断加剧。另一方面是由于贷款增长受到限制,贷款派生的存款增长相应放缓,贷款增速回落进一步导致派生存款增速变慢。如果考虑到商业银行虚增存款的因素,人民币存款增长的放缓趋势更为严重。2011年,更为严格的存贷比监管加大了商业银行存款考核压力,银行普遍存在存款“注水”现象。年初以来存款出现大幅波动,尤其是存款“季初大幅回落、季末冲高”,显露出存款的“虚”态。除了商业银行通过与企业联手发放虚假贷款来虚增存款等可能因素外,在银行理财产品募集期或到期后,理财资金会在银行形成部分沉淀存款,因此,商业银行通过大力推广短期理财产品来争夺存款,理财产品大量“吸”金和到期“吐”金也成为存款大幅波动的推手。

图4: 2011年1-11月各月人民币存款增长情况

数据来源:中国人民银行网站

5、银行体系流动性趋紧,银行间市场利率上升

影响银行体系流动性变化的短期因素既有存款准备金率调整、公开市场操作及中央国库现金管理商业银行定期存款招标等政策因素,也有财政存款、外汇占款增长等非政策因素。就政策因素看,前11个月,存款准备金政策调整约回收资金2.6万亿元;共展开11期国库现金管理商业银行定期存款招标操作,累计投放资金4500亿元;公开市场操作以净投放资金为主,除3月份实现资金净回笼外,其他各月份均为资金净投放,前三季度累计净投放资金2.4万亿元。因此,虽然存款准备金率不断上调,但由于央行公开市场操作持续净投放资金,政策性因素形成的资金回笼规模和投放规模基本持平,货币政策操作对银行间资金面的影响是“稳”而不是“紧”。就非政策因素看,前11个月,财政性存款增加1.3万亿元,外汇占款增加2.9万亿元,财政存款增加形成的流动性回笼与外汇占款增加形成的流动性投放相抵,非政策性因素共形成短期流动性投放1.6万亿元。

从影响因素看,银行体系短期流动性是增加而不是减少,但银行资金面仍偏紧,货币市场利率有所上升。11月份银行间市场同业拆借月加权平均利率3.49%,质押式债券回购月加权平均利率均3.52%,分别比上年12月高0.57和0.4个百分点。事实上,银行资金面偏紧不是以上短期因素造成的。主要有两方面原因:一是法定存款准备金率上调除了要求商业银行按照当前的存款规模补缴准备金,形成短期内流动性回笼效应外,还要求商业银行在吸收新的存款后,留存更多的准备金,形成长期持续的流动性锁定效应,从而减少商业银行的可用资金。另一是存款“负利率”和银行理财产品的火爆发行等促使银行存款被大量分流。